Abschreibungs-Sonderformen: IAB und KMU-Sonderabschreibungen

Durch Einführung der beiden Abschreibungs-Spezialvorschriften in §7g-EStG hat der Gesetzgeber Abschreibungsmöglichkeiten geschaffen, die in vielen Fällen wesentlich günstiger sind als die derzeit außer Kraft gesetzte degressive Abschreibung.

Mithilfe sogenannter Investitionsabzugsbeträge (IAB) können kleine und mittlere Unternehmen Rücklagen für geplante Investitionen bilden. Bis zu 20-prozentige

Sonderabschreibungen auf Investitionen in abnutzbare bewegliche Wirtschaftsgüter des Anlagevermögens sorgen dafür, dass nach dem ersten Jahr bei Bedarf bereits bis zu 70 % der Anschaffungs- und Herstellungskosten abgeschrieben sind!

Investitionsabzugsbetrag: Vorweggenommene Gewinnminderung

Einnahmenüberschussrechner dürfen Betriebsausgaben normalerweise frühestens in dem Jahr geltend machen, in dem die Zahlung erfolgt. Eine wichtige Ausnahme bildet der in § 7g EStG geregelte Investitionsabzugsbetrag (IAB). Demnach dürfen Sie unter bestimmten Umständen Ausgaben für zukünftige Investitionskosten bei Ihrer Gewinnermittlung ansetzen, ohne zuvor auch nur einen Cent bezahlt zu haben! Auf diese Weise sinkt Ihre Steuerlast und Sie können finanzielle Mittel in den Jahren vor der tatsächlichen Investition „ansparen“. Übrigens: Passenderweise lautete die Bezeichnung der IAB-Vorgängerregelung daher auch „Ansparabschreibung“.

Bitte beachten Sie: Der „gesparte“ Betrag stellt zwar eine Art Investitionsrücklage dar. Niemand verlangt jedoch von Ihnen, das Geld auf einem Bank- oder Sparkonto festzulegen. Vielmehr können Sie die Mittel zwischenzeitlich nach Belieben für andere betriebliche Zwecke einsetzen. Dabei sollten Sie jedoch nicht aus den Augen verlieren, dass Sie zum geplanten Investitionszeitpunkt flüssig sind! Sonst sind Sie womöglich zum unfreiwilligen Investitionsverzicht gezwungen: Dadurch wiederum erhöht sich rückwirkend Ihr Gewinn, was Steuernachzahlungen zur Folge hat und zu hohen Zinsbelastungen führen kann. Weiter Informationen zu diesem Thema finden Sie weiter unten im Abschnitt „IAB rückgängig machen (ohne Anschaffung)“.

IAB-Voraussetzungen

Durch den Investitionsabzugsbetrag sollen „kleinere und mittlere Betriebe“ gefördert werden. Der Gesetzgeber hat je nach Gewinnermittlungsart und Wirtschaftszweig drei unterschiedliche Betriebs- und Größenmerkmale festgelegt:

-

Gewinn (vor Abzug des IAB) bis zu 100.000 Euro (bei Betrieben, die den Gewinn per Einnahmenüberschussrechnung ermitteln) oder

-

Betriebsvermögen bis zu 235 000 Euro (bei bilanzierenden Unternehmen) oder

-

(Ersatz-)Wirtschaftswert von bis zu 125 000 Euro (bei Betrieben der Land- und Forstwirtschaft).

Liegt das für Sie zutreffende Größenmerkmal unter dem geforderten Limit, dürfen Sie …

-

für abnutzbare und bewegliche, neue und gebrauchte Wirtschaftsgüter des Anlagevermögens,

-

die Sie innerhalb von drei Jahren nach dem Jahr des IAB-Abzugs anschaffen oder herstellen wollen und

-

die anschließend mindestens zwei Jahre lang im Betrieb genutzt werden sollen,

… bis zu 40 % der voraussichtlichen Anschaffungs- oder Herstellungskosten von Ihrem zu versteuernden Gewinn abziehen.

Wichtig: Abzugsbeträge dürfen auch dann in Anspruch genommen werden, wenn dadurch ein Verlust entsteht oder sich erhöht. Die Summe aller laufenden Investitionsabzugsbeträge darf pro Betrieb 200 000 Euro aber nicht übersteigen.

Im Prinzip funktioniert der IAB folgendermaßen:

-

Ihr Geschäftswagen ist in die Jahre gekommen: In zwei Jahren (= 2018) möchten Sie sich ein neues Fahrzeug kaufen. Voraussichtliche Anschaffungskosten: 30.000 Euro.

-

Im Zuge der Steuererklärung für 2015 bilden Sie einen IAB in Höhe von 12.000 Euro (= 40 % von 30.000 Euro).

-

Sie tragen den IAB im EÜR-Formular ein. Dadurch korrigieren Sie den zu versteuernden Gewinn des Jahres 2015 um 12.000 Euro nach unten. Je nach persönlichem Steuersatz sinkt damit Ihre Einkommensteuerlast um bis zu 4.500 Euro.

-

Die freigewordenen Mittel stehen Ihnen bis 2018 zur Verfügung.

-

Im Jahr 2018 lösen Sie den IAB wieder auf: Sie tragen die 12.000 Euro im EÜR-Formular als „Hinzurechnung aus 2015“ ein. Dadurch korrigieren Sie den Gewinn des Jahres 2018 zunächst um 12.000 Euro nach oben.

-

Da Sie im Gegenzug die Anschaffungs- oder Herstellungskosten um denselben Betrag herabsetzen und außerdem die planmäßige Abschreibung sowie KMU-Sonderabschreibungen auf die verbliebenen Anschaffungs- oder Herstellungskosten in Anspruch nehmen dürfen, wird die Gewinnerhöhung mehr als ausgeglichen. Mehr dazu im übernächsten Abschnitt „IAB auflösen (mit Anschaffung)“.

IAB bilden

Sie bilden den Investitionsabzugsbetrag, indem Sie Ihr Vorhaben außerhalb Ihrer Gewinnermittlung formlos dokumentieren. Bis zum Wirtschaftsjahr 2015 waren bzw. sind dafür die folgenden Angaben erforderlich:

-

Anzahl, Bezeichnung und Funktion des Wirtschaftsgutes (z. B. „Nutzfahrzeug“ oder „Produktionsmaschine“),

-

voraussichtliche Anschaffungs- oder Herstellungskosten,

-

prozentualer Kostenanteil, der geltend gemacht wird (höchstens 40 % des Anschaffungs- oder Herstellungskosten) sowie der sich daraus ergebende

-

IAB-Abzugsbetrag.

Kostenvoranschläge oder konkrete Lieferantenangebote brauchen Sie nicht vorzulegen. Sie müssen sich auch nicht darauf festlegen, in welchem Jahr genau Sie das Wirtschaftsgut anschaffen oder herstellen wollen. Es genügen formlose „Erläuterungen auf gesondertem Blatt“: Ihre formlose IAB-Aufstellung reichen Sie zusammen mit anderen Papierbelegen zu Ihrer Steuererklärung beim Finanzamt ein.

Bitte beachten Sie: Im Zuge des Steueränderungsgesetzes 2015 ist eine wichtige IAB-Änderung in Kraft getreten. Die bislang erforderliche Funktionsangabe ist künftig entbehrlich. Ab dem Wirtschaftsjahr 2016 genügen daher summarische Angaben über

-

neu zu bildende Abzugsbeträge sowie

-

eventuelle Auflösungen und Hinzurechnungen aus Vorjahren.

Außerdem wurde die Pflicht zur elektronischen Übermittlung dieser Angaben im Gesetz verankert. Als Teil der EÜR-Gewinnkorrektur war die Übermittlung „nach amtlich vorgeschriebenen Datensätzen durch Datenfernübertragung“ faktisch aber auch bisher schon Pflicht. Im amtlichen EÜR-Formular für das Jahr 2015 finden sich die IAB-Angaben zum Beispiel auf Seite 3. Dort wird der vorläufige Gewinn …

-

in Zeile 77 (= Abzug eines neu gebildeten IAB) und / oder

-

in den Zeile 73 bis 75 korrigiert (= Hinzurechnungen von Vorjahres-IAB):

Ob, und wenn ja, in welcher Weise die IAB-Angaben ab 2016 auf dem EÜR-Formular erhoben werden, steht noch nicht fest. Sicher ist jedoch, dass die bis einschließlich 2015 geltende Funktionsbindung aufgehoben ist. In Zukunft genügt es, die Investitionsabsicht durch Angabe der IAB-Summe zu dokumentieren.

Die Folge: Künftig sollte es keine Auseinandersetzungen mehr mit dem Finanzamt geben, wenn Sie Ihre konkrete Investitionsabsicht nachträglich ändern. Für Wirtschaftsjahre bis einschließlich 2015 war es zum Beispiel nicht möglich, den für einen neuen Lieferwagen gebildeten IAB später für die Ersatzbeschaffung einer plötzlich defekten Produktionsanlage zu verwenden. In dem Fall musste der IAB bislang gewinnerhöhend aufgelöst werden. Neben den unvermeidlichen Steuernachzahlungen drohten in solchen Fällen sogar unverschuldet Strafzinsen. Durch den Wegfall der Funktionsfestlegung kann der IAB künftig wesentlich flexibler eingesetzt werden.

Praxistipp: Sie haben die Gewinnermittlung und die Steuererklärung für 2015 noch nicht abgeschlossen? Und Sie planen eine größere Investition im Jahr 2017 oder 2018? Dann kann es sinnvoll sein, den dazugehörigen IAB-Abzug nicht 2015 vorzunehmen, sondern ins Jahr 2016 zu verschieben. Durch den Wegfall der Funktionsbindung haben Sie in den Folgejahren deutlich mehr Spielraum bei Ihren Investitionsentscheidungen.

IAB auflösen (mit Anschaffung)

Im Jahr der Anschaffung wird der Investitionsabzugsbetrag zunächst dem Gewinn des Jahres hinzugerechnet. Im Gegenzug dürfen Sie den Wert der Anschaffungs- und Herstellungskosten aber gleich wieder um den Abzugsbetrag herabsetzen.

Bitte beachten Sie: Die Höhe des Herabsetzungsbetrags legen Sie selbst fest. Sie können ganz darauf verzichten oder die IAB-Gesamthöhe ausschöpfen. Wenn Sie von der Möglichkeit der Herabsetzung Gebrauch machen, sinkt der rechnerische Wert des Wirtschaftsgutes entsprechend. Dadurch wiederum sinken die planmäßigen Abschreibungen.

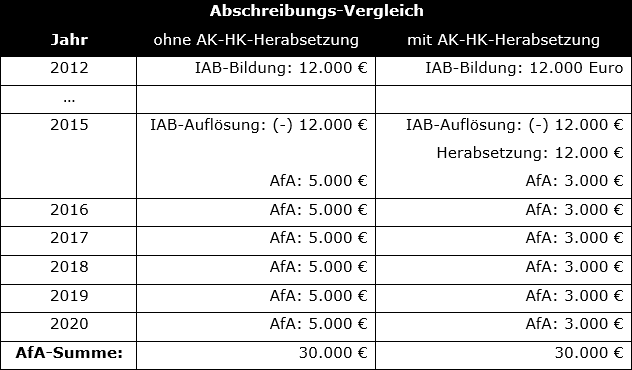

Angenommen, Sie haben im Jahr 2012 einen IAB in Höhe von 12.000 Euro für die Anschaffung eines Pkw gebildet. Im Jahr 2015 kaufen Sie das Fahrzeug. Die Anschaffungskosten betragen wie geplant 30.000 Euro. Dann sehen die Abschreibungsverläufe mit und ohne Herabsetzung wie folgt aus:

Bei Anschaffungskosten von 30.000 Euro und eine Nutzungsdauer von 6 Jahren beträgt die planmäßige lineare Abschreibung normalerweise 5.000 Euro. Durch Inanspruchnahme des maximalen Herabsetzungsbetrags im Jahr der Anschaffung wird die Gewinnerhöhung durch die IAB-Auflösung neutralisiert. Gleichzeitig sinkt der Buchwert des Fahrzeugs um 12.000 Euro von 30.000 Euro auf 18.000 Euro. Bei einer linearen Abschreibung über 6 Jahre sinkt die planmäßige jährliche AfA somit auf 3.000 Euro.

IAB-Auflösung in der EÜR-Praxis

Dass IAB und die tatsächliche Investitionssumme identisch sind, stellt in der Praxis eher die Ausnahme dar. Wenn Sie die geplante Investition vornehmen, gibt es rechnerisch genau genommen drei Möglichkeiten: Die tatsächlichen Anschaffungs- und Herstellungskosten sind …

-

genauso hoch wie geplant,

-

höher als geplant (IAB zu niedrig angesetzt) oder

-

niedriger als geplant (IAB zu hoch angesetzt).

Im einfachsten Fall (1) geht eine IAB-Auflösung in der Praxis wie folgt vonstatten:

Fall 1: IAB = Anschaffungskosten

Angenommen, Sie haben im Jahr 2012 einen 40-prozentigen IAB in Höhe von 12.000 Euro für die Anschaffung eines Pkw im Wert von 30.000 Euro gebildet. Im Jahr 2015 haben Sie das Fahrzeug gekauft. Die Anschaffungskosten betragen wie geplant 30.000 Euro. Die Nutzungsdauer beträgt 6 Jahre. Sie möchten den maximalen Herabsetzungsbetrag und die planmäßige lineare Abschreibung in Anspruch nehmen:

Dann machen Sie im EÜR-Formular 2015 die folgenden Angaben:

1. Die Hinzurechnung des IAB aus dem Jahr 2012 tragen Sie auf Seite 3 in Zeile 73 ein:

2. Den Herabsetzungsbetrag der Anschaffungskosten tragen Sie auf Seite 2 in Zeile 32 ein:

3. Die planmäßige lineare AfA des Jahres 2015 in Höhe von 3.000 Euro schließlich gehört zusammen mit allen anderen „AfA auf bewegliche Wirtschaftsgüter“ auf Seite 1 in Zeile 30 des EÜR-Formulars:

4. Im Anlageverzeichnis „AVEÜR 2015“ auf Seite 4 des EÜR-Formulars findet sich die Neuanschaffung schließlich im Bereich „Bewegliche Wirtschaftsgüter (ohne GWG)“ in Zeile 10 als „Zugang“ mit dem herabgesetzten Anschaffungswert von 18.000 Euro wieder:

Soweit der einfachste Fall einer IAB-„Punktlandung“.

Fall 2: IAB < Anschaffungskosten

Im zweiten Fall waren die Anschaffungs- oder Herstellungskosten höher als geplant (= IAB zu niedrig angesetzt):

Angenommen, Sie haben im Jahr 2012 einen 40-prozentigen IAB in Höhe von 12.000 Euro für die Anschaffung eines Pkw im Wert von 30.000 Euro gebildet. Im Jahr 2015 haben Sie das Fahrzeug gekauft. Die Anschaffungskosten lagen mit 35.000 Euro jedoch um 5.000 Euro höher als erwartet. Die Nutzungsdauer beträgt weiterhin 6 Jahre und der Herabsetzungsbetrag soll wieder voll ausgeschöpft werden. Dann ergeben sich im Vergleich zu Fall 1 nur geringfügige Änderungen:

-

Die Hinzurechnung des IAB aus dem Jahr 2012 bleibt gleich: 12.000 Euro.

-

Als Herabsetzungsbetrag der Anschaffungskosten dürfen Sie wieder bis zu 12.000 Euro in Anspruch nehmen.

-

Durch die höheren tatsächlichen Anschaffungskosten ergibt sich nach der Herabsetzung ein Anschaffungswert von 23.000 Euro. Dadurch steigt die planmäßige lineare AfA des Jahres 2015 (und der folgenden 5 Wirtschaftsjahre) von 3.000 Euro auf 3.833 Euro.

-

Im Anlageverzeichnis „AVEÜR 2015“ schließlich erscheint das Fahrzeug als „Zugang“ mit dem herabgesetzten Anschaffungswert von 23.000 Euro.

Fall 3: IAB > Anschaffungskosten

Im dritten Fall waren die Anschaffungs- oder Herstellungskosten niedriger als geplant (= IAB zu hoch angesetzt): Angenommen, Sie haben im Jahr 2012 einen 40-prozentigen IAB in Höhe von 12.000 Euro für die Anschaffung eines Pkw im Wert von 30.000 Euro gebildet. Im Jahr 2015 haben Sie das Fahrzeug gekauft. Die Anschaffungskosten waren mit 25.000 Euro jedoch 5.000 Euro geringer als erwartet. Die Nutzungsdauer beträgt weiterhin 6 Jahre und der Herabsetzungsbetrag soll wieder voll ausgeschöpft werden.

Mit anderen Worten: Der IAB hätte statt 12.000 Euro nur 10.000 Euro (= 40 % auf 25.000 Euro) betragen dürfen. Dadurch ergeben sich die folgenden Änderungen:

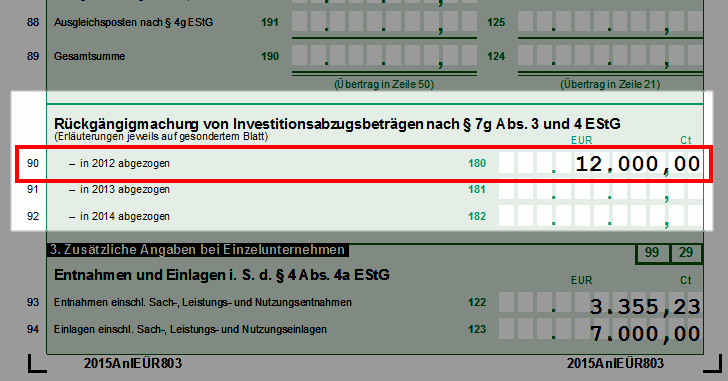

- Der im Jahr 2012 zu Unrecht in Anspruch genommene IAB-Anteil von 2.000 Euro muss rückgängig gemacht werden. Dadurch steigt Ihr Gewinn für 2012 nachträglich um 2.000 Euro. Sie bekommen einen korrigierten Steuerbescheid und müssen Steuern nachzahlen. Die anteilige „Rückgängigmachung von Investitionsabzugsbeträgen“ tragen Sie auf Seite 3 des EÜR-Formulars in der Eingabezeile 90 ein:

-

Die Hinzurechnung des IAB aus dem Jahr 2012 beträgt somit nur noch 10.000 Euro.

-

Als Herabsetzungsbetrag der Anschaffungskosten dürfen Sie ebenfalls nur 10.000 Euro in Anspruch nehmen.

-

Durch die niedrigeren tatsächlichen Anschaffungskosten ergibt sich nach der Herabsetzung ein Anschaffungswert von 15.000 Euro. Dadurch sinkt die planmäßige lineare AfA des Jahres 2015 (und der folgenden 5 Wirtschaftsjahre) auf 2.500 Euro.

-

Im Anlageverzeichnis „AVEÜR 2015“ schließlich erscheint das Fahrzeug als „Zugang“ mit dem herabgesetzten Anschaffungswert von 15.000 Euro.

IAB rückgängig machen (ohne Anschaffung)

Falls Sie ganz auf eine geplante Anschaffung verzichten, ändert das Finanzamt nachträglich den Steuerbescheid für das Jahr, in dem Sie den Investitionsabzugsbetrag in Anspruch genommen haben. Den Verzicht auf die Investition teilen Sie dem Finanzamt im Rahmen der Steuererklärung des Jahres mit, in dem die Entscheidung für den Verzicht erfolgt. Sie können das Finanzamt über Ihre Entscheidung aber auch schon vorher informieren. Dafür genügt eine formlose Mitteilung.

Beispiel: Wenn Sie im Jahr 2012 einen IAB gebildet haben und die Anschaffung bis Ende 2015 nicht erfolgt ist, tragen Sie das in der Anlage EÜR des Jahres 2015 ein. Auf Seite 3 des amtlichen EÜR-Formulars finden sich die dazugehörigen Eingabezeilen 90 bis 92:

Wichtig: Obwohl Sie das Finanzamt über die „Rückgängigmachung von Investitionsbeträgen“ auf dem EÜR-Formular für das Jahr 2015 informieren, ändert sich am Gewinn des Jahres 2015 überhaupt nichts! Vielmehr erhöht sich dadurch nachträglich Ihr Gewinn des Jahres 2012: Das Finanzamt ändert daraufhin Ihren Steuerbescheid für das Jahr 2012. Das ist auch dann möglich, wenn der Steuerbescheid des betreffenden Jahres bereits rechtskräftig ist.

Zusätzlich zur Steuernachforderung stellt das Finanzamt unter Umständen Zinsen in Höhe von 6 % pro Jahr in Rechnung. Die Verzinsung („Zinslauf“) beginnt aber erst 15 Monate nach Ende des Wirtschaftsjahres, in dem die Rücklage gebildet worden ist. Im Beispiel wäre das der 1. April 2013. Um unnötige Zinsbelastungen zu vermeiden, können Sie gegenüber dem Finanzamt jederzeit freiwillig den Verzicht auf den IAB erklären.

Bitte beachten Sie: Eine nachträgliche Änderung des Steuerbescheids erfolgt auch dann, wenn Sie die geplante Investition zwar rechtzeitig vornehmen, das Wirtschaftsgut aber anschließend nicht bis zum Ende des zweiten Jahres im Betriebsvermögen behalten oder zu weniger als 90 % betrieblich nutzen. Die Pflicht zur Anschaffung oder Herstellung eines funktionsgleichen Wirtschaftsgutes gilt hingegen nur für Wirtschaftsjahre bis einschließlich 2015.

Lektüretipp: Ausführliche Informationen, Praxisbeispiele und Antworten auf IAB-Zweifelsfragen finden sich im BMF-Schreiben vom 20. November 2013

Sonderabschreibungen für kleine und mittlere Unternehmen (KMU)

Die gesetzlichen Vorschriften über die „Sonderabschreibungen zur Förderung kleiner und mittlerer Betriebe“ finden sich in § 7g Abs. 5 und 6 EStG. Sie folgen unmittelbar auf die Regelungen der Investitionsabzugsbeträge. Da sich die Voraussetzungen für beide Vergünstigungen teilweise decken, werden sie häufig in einem Atemzug genannt.

Das ist aber nur zum Teil richtig: Zwar dürfen IAB und KMU-Sonderabschreibungen miteinander kombiniert werden. Um in den Genuss der Sonderabschreibungen zu kommen, muss zuvor jedoch kein IAB gebildet worden sein! Beim IAB-Vorgänger „Ansparabschreibung“ war das noch anders: Das ist auch der Grund, warum die beiden Vorschriften im selben Paragrafen zu finden sind.

Zurück zu den Voraussetzungen: Bei den KMU-Sonderabschreibungen gelten dieselben Betriebs- und Größenmerkmale wie beim IAB:

-

Gewinn bis zu 100.000 Euro (bei Betrieben, die den Gewinn per Einnahmenüberschussrechnung ermitteln) oder

-

Betriebsvermögen bis zu 235 000 Euro (bei bilanzierenden Unternehmen) oder

-

(Ersatz-)Wirtschaftswert von bis zu 125 000 Euro (bei Betrieben der Land- und Forstwirtschaft).

Wirtschaftsgüter, für die eine KMU-Sonderabschreibung beansprucht wird, müssen in den beiden ersten Jahren „ausschließlich oder fast ausschließlich“ betrieblich genutzt werden: Der betriebliche Nutzungsanteil muss also mindestens 90 Prozent betragen.

Sind die genannten Voraussetzungen erfüllt, dürfen bis zu 20 Prozent der Anschaffungs- und Herstellungskosten abnutzbarer beweglicher Wirtschaftsgüter des Anlagevermögens als Sonderabschreibungen zusätzlich zu den planmäßigen Abschreibungen geltend gemacht werden. Das gilt auch für gebrauchte Einrichtungsgegenstände, Fahrzeuge, Werkzeuge oder Maschinen. Rechenbeispiel:

Angenommen, Sie haben im Januar 2016 einen neuen Firmenwagen gekauft. Anschaffungskosten: 30.000 Euro. Die Pkw-Nutzungsdauer beträgt 6 Jahre. Je nachdem, ob die KMU-Sonderabschreibung mit oder ohne IAB in Anspruch genommen wird, ergeben sich unterschiedliche Abschreibungs-Beträge:

KMU-Sonderabschreibung ohne IAB:

-

2016: Anschaffungskosten 30.000 Euro

-

planmäßige AfA: 5.000 Euro (30.000 / 6)

-

KMU-Sonderabschreibung: 6.000 Euro (30.000 x 20 %)

Trotz 6-jähriger Nutzungsdauer sind durch die Sonderabschreibung am Ende des ersten Wirtschaftsjahres bereits 11.000 Euro (mehr als ein Drittel der Anschaffungskosten) abgeschrieben.

KMU-Sonderabschreibung mit IAB (und voller Herabsetzung im Jahr der Anschaffung)

- 2015: geplante Anschaffungskosten 30.000 Euro

- 2016: herabgesetzte Anschaffungskosten 30.000 Euro ./. 12.000 Euro = 18.000 Euro planmäßige AfA: 3.000 Euro ((30.000 ./. 12.000) / 6)

IAB: 12.000 Euro (40% der Anschaffungskosten)

KMU-Sonderabschreibung: 6.000 Euro (30.000 x 20 %)

Die Kombination aus IAB, KMU-Sonderabschreibung und planmäßiger AfA führt im Beispiel also dazu, dass am Ende des ersten Wirtschaftsjahres bereits 12.000 + 3.000 + 6.000 Euro = 21.000 Euro (=70 % der tatsächlichen Anschaffungskosten) abgeschrieben sind!

Bitte beachten Sie:

-

Anders als die planmäßige lineare Abschreibung kommt es bei den KMU-Sonderabschreibungen nicht auf den unterjährigen Anschaffungszeitpunkt an: Sie dürfen die 20-prozentige Sonderabschreibung also auch dann in voller Höhe in Anspruch nehmen, wenn Sie die Anschaffung erst im Dezember des Jahres gemacht haben!

-

Beim Zeitpunkt und der Verteilung der Sonderabschreibung über die Nutzungsdauer lässt Ihnen der Gesetzgeber ebenfalls weitgehend frei Hand. Zwar nutzen die meisten Betriebe die 20-prozentige Sonderabschreibung gleich im Jahr der Anschaffung oder Herstellung des Wirtschaftsgutes. Sie können die Abschreibung aber auch erst bis zu vier Jahre später in Anspruch nehmen oder die Sonderabschreibung über fünf Jahre verteilen.

Nächste Seite: Abschreibungs-FAQ