Abschreibungsgrundlagen: Wirtschaftsgüter und ihre Bewertung

Abschreibungen sind nur bei Wirtschaftsgütern zulässig, die sich im Betriebsvermögen befinden und zum Erzielen steuerlicher Einkünfte eingesetzt werden. Ob, und wenn ja, in welcher Höhe steuerliche Abschreibungen erlaubt sind, hängt darüber hinaus von der Art und Beschaffenheit von Wirtschaftsgütern ab. Eine abschließende Definition des Begriffs „Wirtschaftsgut“ findet sich in den Steuergesetzen nicht. Sein Bedeutungsinhalt hat sich in der Praxis von Wirtschaft, Verwaltung und Rechtsprechung entwickelt.

Als Wirtschaftsgüter gelten demnach Sachen, Rechte und andere wirtschaftliche Vorteile, mit deren Hilfe Unternehmen Gewinne erzielen wollen. Im Hinblick auf Abschreibungsmöglichkeiten können Wirtschaftsgüter …

-

abnutzbar und nicht abnutzbar sein,

-

abnutzbare Wirtschaftsgüter können materieller und immaterieller Natur sein.

-

Materielle Wirtschaftsgüter können zudem beweglich und unbeweglich sein.

Bedeutsam für die steuerliche Berücksichtigung ist außerdem, dass das betreffende Wirtschaftsgut selbstständig nutzbar ist. Durch Zerlegen eines Wirtschaftsgutes in seine Einzelteile lassen sich dessen Anschaffungs- oder Herstellungskosten also nicht beeinflussen, um zum Beispiel Abschreibungs-Wertgrenzen gezielt zu unterschreiten.

Einige Steuervorschriften unterscheiden außerdem zwischen Wirtschaftsgütern des Umlaufvermögens und solche des Anlagevermögens:

-

zum Anlagevermögen gehören Wirtschaftsgüter, die dauerhaft dem Geschäftsbetrieb dienen (Sach- und Finanzanlagen sowie immaterielle Vermögensbestandteile),

-

zum Umlaufvermögen gehören Wirtschaftsgüter, die zum Verbrauch, zur Verarbeitung oder zum kurzfristigen Verkauf bestimmt sind (Rohstoffe, Vorräte, Lagerbestände – aber auch Bankguthaben, Forderungen und Wertpapiere).

Bitte beachten Sie: Wirtschaftsgüter werden umgangssprachlich oft als Vermögensgegenstände bezeichnet. Das kann zu Missverständnissen führen: „Vermögensgegenstand“ ist der handelsrechtliche Fachbegriff für bilanzierungsfähige Sachen und Rechte und nicht genau deckungsgleich mit einem steuerrechtlichen „Wirtschaftsgut“.

Ausgangspunkt: Abnutzbare materielle Wirtschaftsgüter

Die in der betrieblichen Praxis am häufigsten genutzten Abschreibungsvorschriften betreffen durchweg abnutzbare materielle Wirtschaftsgüter. Bei materiellen Gütern unterscheidet das Steuerrecht an verschiedenen Stellen zudem zwischen beweglichen und unbeweglichen Gegenständen:

-

als abnutzbare bewegliche materielle Wirtschaftsgüter gelten insbesondere Maschinen, Werkzeuge, Einrichtungsgegenstände, Rohstoffe oder auch Waren.

-

zu den abnutzbaren unbeweglichen materiellen Wirtschaftsgütern zählen Immobilien wie Gebäude und Gebäudeteile (nicht jedoch der Grund und Boden, auf dem sie stehen).

Bevor wir uns mit den Abschreibungsvorschriften für abnutzbare materielle Wirtschaftsgüter beschäftigen, sollen zunächst die für die betriebliche Praxis von Selbstständigen, kleinen und mittleren Unternehmen üblicherweise weniger bedeutsamen Arten von Wirtschaftsgütern kurz vorgestellt werden:

Abnutzbare immaterielle Wirtschaftsgüter

Auch für immaterielle Wirtschaftsgüter dürfen unter bestimmten Umständen planmäßige Abschreibungen geltend gemacht werden. Zu den abnutzbaren immateriellen Wirtschaftsgütern gehören zum Beispiel:

-

Geschäfts- oder Firmenwert des eigenen Unternehmens (sofern er im Zuge einer Unternehmensübernahme erworben wurde),

-

von Dritten gekaufte Verwertungsrechte und Lizenzen,

-

gewerbliche Schutzrechte oder auch

-

Computerprogramme (sofern es sich um Software handelt, die eigens für das eigene Unternehmen programmiert wurde).

Nicht abnutzbare Wirtschaftsgüter

Für nicht abnutzbare Güter dürfen normalerweise keine Abschreibungen geltend gemacht werden. Besonders spürbar ist das bei Grundstücken: Obwohl sie zu den unbeweglichen materiellen und noch dazu besonders wertvollen Teilen des Betriebsvermögens gehören, nutzt sich der Grundstückswert nicht ab (im Unterschied zum Wert der darauf befindlichen Gebäude). Auch Wertpapiere und Beteiligungen an anderen Unternehmen gelten normalerweise als nicht abnutzbar.

Bitte beachten Sie: Verlieren nicht abnutzbare Wirtschaftsgüter im Laufe der Zeit gemessen an den Anschaffungskosten dennoch nachweislich an Wert (z. B. weil die Aktienkurse von Wertpapieren dauerhaft abstürzen oder sich ein Grundstück als kontaminiert erweist), dürfen bilanzierende Unternehmen den Wertverlust ausnahmsweise in Form sogenannter Teilwertabschreibungen steuerlich geltend machen. Selbstständige und Unternehmen, die ihren Gewinn per Einnahmenüberschussrechnung ermitteln, dürfen derartige außerplanmäßige Abschreibungen jedoch nicht vornehmen.

Voraussetzung: Aufnahme ins Betriebsvermögen

Voraussetzung für steuerliche Abschreibungen ist grundsätzlich die Aufnahme ins Betriebsvermögen. Das geschieht üblicherweise durch:

-

Kauf neuer oder gebrauchter, materieller und immaterieller Gegenstände: Berechnungsgrundlage der Abschreibungen sind die Anschaffungskosten.

-

Einlage gebrauchter Gegenstände aus dem Privatvermögen: Berechnungsgrundlage der Abschreibungen ist der Einlagewert.

-

Eigene Herstellung von Wirtschaftsgütern des Anlagevermögens: Berechnungsgrundlage der Abschreibungen sind in dem Fall die Herstellungskosten.

Anschaffung neuer und gebrauchter Wirtschaftsgüter

Die Anschaffung neuer und gebrauchter Gegenstände ist der häufigste und einfachste Fall der Abschreibungspraxis. Die Ermittlung der Anschaffungskosten ist vergleichsweise einfach, da die Berechnungsgrundlagen üblicherweise in Form von Lieferanten- und Dienstleisterrechnungen vorliegen. Zu den Anschaffungskosten zählt aber nicht nur der eigentliche Kaufpreis, sondern auch die sogenannten Anschaffungsnebenkosten.

Anschaffungskosten sind:

-

Netto-Anschaffungspreis

-

(-) Preisnachlässe (Rabatt, Skonto)

-

(+) Anschaffungsnebenkosten (z. B. Kosten für Verpackung, Fracht, Porto, Transportversicherungs, Montage, Anschluss, Prüfung der Betriebsbereitschaft etc.)

Der im Rechnungsbetrag enthaltene Vorsteueranteil (= Umsatzsteuer / Mehrwertsteuer) zählt grundsätzlich nicht zu den Anschaffungskosten. Auch die Kosten späterer Wartungs-, Instandhaltungs- und Reparaturarbeiten gehen nicht in die Berechnungsgrundlage für die Abschreibungen ein.

Anders verhält es sich bei einem späteren Zukauf von Erweiterungen und Zubehör: Soweit die betreffenden Gegenstände nicht selbstständig nutzbar sind, erhöhen sie nachträglich die Anschaffungskosten bzw. den durch vorangegangene Abschreibungen bereits geminderten Restwert/Buchwert. Solche „Zuschreibungen“ werden entsprechend der gewählten Abschreibungsmethode auf die verbliebene Nutzungsdauer verteilt und erhöhen so die planmäßigen AfA-Beträge.

Herstellung neuer Wirtschaftsgüter

Vor allem Handwerks- und Industriebetriebe entwickeln, bauen, errichten und erweitern betriebliche Einrichtungsgegenstände und Produktionsmittel vielfach selbst, anstatt sie zu kaufen. Die Gründe dafür sind sehr unterschiedlich: Oft ist ein Gegenstand mit einer bestimmten Form, Funktion oder Qualität im Handel nicht verfügbar oder zu teuer. Manchmal dient die Entscheidung, selbst zu produzieren, aber auch nur der Auslastung brachliegender materieller oder personeller Ressourcen.

Wichtig: In die Ermittlung der Herstellungskosten fließen nicht nur die Einkaufspreise der Rohstoffe und Vorprodukte ein. Angenommen, ein Schreinermeister entscheidet sich, seine neue Büroeinrichtung eigenhändig anzufertigen. Zu den steuerrechtlichen Herstellungskosten des Schreibtischs, der Schränke und Regale zählen dann auch die folgenden Kalkulationspositionen:

-

Materialeinzelkosten: Dabei handelt es sich um die Kosten sämtlicher Roh- und Hilfsstoffe sowie Fremdbauteile, die den Gegenständen direkt zugerechnet werden können – im Beispiel also Holz, Rohlinge, Beschläge, Schrauben etc.

-

Fertigungseinzelkosten: Dazu zählen insbesondere die Lohnkosten der Mitarbeiter für den Zeitraum der Möbelherstellung.

-

Sondereinzelkosten der Fertigung: Dazu gehören die Entwicklungs- und Beschaffungskosten bestimmter Werkzeuge oder Hilfsmittel, die für die Herstellung eigener Vermögensbestandteile benötigt werden. Beim Möbelbau des Schreiners sind das z. B. die Personalkosten für das Planen und Zeichnen der verschiedenen Einrichtungsgegenstände oder die Kosten für ein ausgefallenes Werkzeug.

-

Materialgemeinkosten: Dabei handelt es sich um Transport- und Lagerkosten, die sich nicht oder nur mit unverhältnismäßig großem Aufwand den fertigen einzelnen Produkten zuordnen lassen (z. B. Kosten der Holzlagerung).

-

Fertigungsgemeinkosten sind die anteiligen Verwaltungs-, Raum- und Energiekosten.

-

Wertverzehr des Anlagevermögens: Soweit die Fertigung eigener Vermögensbestandteile die dafür genutzten Maschinen und Anlagen in besonderer Weise beansprucht und abgenutzt werden, fließen auch noch deren anteilige Abschreibungen in die Herstellungskosten ein. Das ist aber nur bei großen Projekten von Bedeutung.

Unter Umständen können sogar noch freiwillige soziale Personal-Aufwendungen, allgemeine Verwaltungskosten sowie Schuldzinsen für die Finanzierung selbst hergestellter Wirtschaftsgüter anteilig berücksichtigt werden.

Bitte beachten Sie: Eine derart differenzierte Ermittlung der Herstellungskosten ist im Rahmen der Einnahmenüberschussrechnung nicht erforderlich. In der Regel gibt das betriebliche Rechnungswesen kleiner Handwerks- und Fertigungsbetriebe die erforderlichen Daten auch gar nicht her. Wenn unser Schreinermeister also zum Beispiel Büro- oder Werkstattmöbel für eigene betriebliche Zwecke fertigt, genügt bereits folgende einfache Kalkulation:

-

Summe sämtlicher Materialkosten

plus -

Anzahl der Arbeitsstunden x Stundenverrechnungssatz der an der Herstellung beteiligten Mitarbeiter.

Einlage aus dem Privatvermögen

Viele Selbstständige und Kleingewerbetreibende nutzen Gegenstände aus ihrem Privatbesitz wie selbstverständlich für betriebliche Zwecke. Was ihnen dabei oft nicht bewusst ist: Wenn sie die betreffenden Gegenstände als „Sacheinlage“ ins Betriebsvermögen einbringen, darf der „Einlagewert“ über die Nutzungsdauer abgeschrieben werden. Denken Sie nur an …

-

Fahrzeuge (z. B. Pkw, Motorräder, E-Bikes und Fahrräder),

-

Büro-Elektronik (Computer und Zubehör, Festnetz- und Mobiltelefone, Faxgeräte etc.)

-

Büro-, Werkstatt- und Ladenmobiliar (z. B. Tische, Stühle, Schränke, Regale)

-

Einrichtungsgegenstände wie Lampen, Teppiche, Vorhänge oder Bilder oder auch

-

Maschinen und Werkzeuge aller Art.

Vor allem die unscheinbaren Einrichtungs- und Alltagsgegenstände aus dem Privatvermögen werden vielfach übersehen. Dabei ist der Erfolg vieler Solo-Selbstständiger und Kleingewerbetreibender oft überhaupt erst möglich, weil sich die anfänglichen Investitionen in Grenzen halten. Grund genug, die betriebliche Nutzung bei der steuerlichen Gewinnermittlung zu berücksichtigen und den Fiskus am Wertverzehr des ehemaligen Privatvermögens zu beteiligen.

Weiterer Vorteil: Abschreibungen auf ursprünglich privat angeschaffte und später ins Betriebsvermögen eingelegte Wirtschaftsgüter stellen einen wichtigen „Erinnerungsposten“ für die früher oder später unvermeidlichen Ersatzbeschaffungen dar. Denn so praktisch und preiswert es sein mag, die Selbstständigkeit oder das Kleingewerbe …

-

in einem bereits eingerichteten häuslichen Arbeitszimmer,

-

in einer kompletten Werkstatt oder einem fertigen Lagerraum starten und

-

den vorhandenen Privat-Pkw nutzen zu können:

Auf Dauer müssen solche Arbeitsmittel aus den erzielten Gewinnen bezahlt werden können! Werden Ersatzbeschaffungen bei der Preis- oder Honorarkalkulation nicht berücksichtigt, droht früher oder später ein böses Erwachen in Form einer Finanzierungslücke!

Bitte beachten Sie: Nicht immer ist es steuerlich vorteilhaft, Wirtschaftsgüter aus dem Privatvermögen ins Betriebsvermögen einzulegen. Das gilt vor allem für ältere Fahrzeuge, deren privater Nutzungsanteil nach der Einlage ins Betriebsvermögen mithilfe der Ein-Prozent-Methode ermittelt werden soll.

Einlagewert ermitteln

Einlagen ins Betriebsvermögen sind gemäß § 6 Abs. 1 Nr. 5 EStG „mit dem Teilwert für den Zeitpunkt der Zuführung anzusetzen“. Wurde das Wirtschaftsgut innerhalb der letzten drei Jahre vor der Einlage angeschafft oder hergestellt, dürfen höchstens die Anschaffungs- oder Herstellungskosten als Teilwert angesetzt werden. Bei abnutzbaren Wirtschaftsgütern gilt bei Einlage innerhalb von drei Jahren der fiktive Buchwert als Teilwert (= ursprüngliche Anschaffungs- oder Herstellungskosten abzüglich der bislang rechnerisch aufgelaufenen Abschreibungen).

Beispiel:Ein Selbstständiger übernimmt im Jahr 2016 einen Pkw aus dem Privat- ins Betriebsvermögen, den er im Januar 2014 zum Preis von 30.000 Euro neu gekauft hat. Bei einer betriebsgewöhnlichen Nutzungsdauer von 6 Jahren beträgt die jährliche lineare AfA 5.000 Euro (= 30.000 / 6). Der Einlagewert des zwei Jahre alten Fahrzeugs entspricht seinen fiktiven Buchwert (= Restwert) in Höhe von 20.000 Euro (30.000 Euro ./. 2 x 5.000 Euro AfA). Der Einlagewert von 20.000 Euro darf dann über die vierjährige Restlaufzeit linear abgeschrieben werden.

Liegt der Anschaffungszeitraum länger als drei Jahre zurück, gilt die theoretische Teilwert-Vorschrift aus § 6 Abs. 1 Nr. 1 EStG: „Teilwert ist der Betrag, den ein Erwerber des ganzen Betriebs im Rahmen des Gesamtkaufpreises für das einzelne Wirtschaftsgut ansetzen würde; dabei ist davon auszugehen, dass der Erwerber den Betrieb fortführt.“

Da diese Form der Teilwert-Ermittlung nur in sehr seltenen Ausnahmefällen zum Tragen kommt, wird bei Einlage älterer gebrauchter Wirtschaftsgüter üblicherweise ein plausibler Marktpreis („Verkehrswert“, „gemeiner Wert“) angesetzt. Am schnellsten und einfachsten ermitteln Sie den aktuellen Marktwert gebrauchter Wirtschaftsgüter durch vergleichbare Verkaufsangebote auf Online-Verkaufsplattformen wie ...

-

Amazon-Marketplace oder auch

Angesichts der riesigen Produktauswahl findet sich dort meistens eine große Anzahl passender Produkte desselben Herstellers und derselben Marke in vergleichbarem Alter und Erhaltungszustand. Am besten dokumentieren Sie die Produktdetails und Verkaufspreise mehrerer ähnlicher Produkte. Anschließend halten Sie schriftlich fest, warum Sie auf dieser Grundlage welchen Einlagewert angenommen haben. Sie können aber auch einfach den Durchschnittspreis der Vergleichsangebote als Einlagewert ansetzen. So lange Sie nicht gerade völlig unrealistische „Mondpreise“ zugrundelegen, liefern Sie dem Finanzamt auf diese Weise plausible und glaubwürdige Bewertungsmaßstäbe.

Praxistipp: Um bei höherwertigen Fahrzeugen Zweifel und Meinungsverschiedenheiten mit dem Finanzamt vorzubeugen, empfiehlt sich ein Blick in die berühmte Schwacke-Liste. Die passgenauen und vergleichsweise preiswerten Schwacke-„Wertzertifikate“ geben Aufschluss über Händler-Einkaufspreise und Händler-Verkaufspreise. Auf diese Weise erhalten Sie eine realistische Wertober- und -untergrenze. Ausschlaggebend ist normalerweise der Verkaufspreis. Kostenlose individuelle Gebrauchtwagen-Wertermittlungen bieten der ADAC, DAT Autobewertung und Autofokus24.de.

Bitte beachten Sie: Falls Sie die Anschaffungskosten eines Wirtschaftsgutes im Rahmen einer anderen Einkunftsart bereits in voller Höhe geltend gemacht haben (z. B. in Form von Arbeitnehmer-Werbungskosten durch Abschreibungen auf Arbeitsmittel), dürfen Sie die Aufwendungen nicht ein zweites Mal steuermindernd berücksichtigen! Sofern Sie nur einen Teil der Anschaffungskosten abgeschrieben haben, darf der verbliebene Buchwert aber anstandslos als Einlagewert angesetzt werden.

Betriebsgewöhnliche Nutzungsdauer

Grundlage der Abschreibungsdauer ist gemäß § 7 Abs. 1 EStG die „betriebsgewöhnliche Nutzungsdauer des Wirtschaftsguts“. Eine konkrete Annahme über die Nutzungsdauer trifft das Gesetz nur für einen bestimmten Sonderfall abnutzbarer immaterieller Wirtschaftsgüter: „Als betriebsgewöhnliche Nutzungsdauer des Geschäfts- oder Firmenwerts eines Gewerbebetriebs oder eines Betriebs der Land- und Forstwirtschaft gilt ein Zeitraum von 15 Jahren.“

Für die meisten anderen abnutzbaren Wirtschaftsgüter ist die Nutzungsdauer zu schätzen. Dabei müssen die besonderen betrieblichen Verhältnisse berücksichtigt werden. Freie Hand lassen die Finanzämter den Steuerpflichtigen dabei aber nicht:

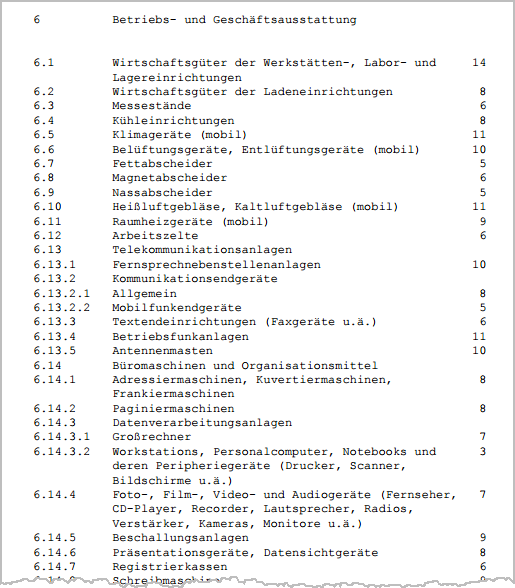

In den sogenannten AfA-Tabellen sind die Erfahrungswerte zur üblichen Nutzungsdauer aller gängigen Wirtschaftsgüter festgehalten. Sie beruhen auf Erfahrungen der steuerlichen Betriebsprüfung und werden mit Wirtschaftsfachverbänden abgestimmt.

Neben der übergreifenden „AfA-Tabelle für die allgemein verwendbaren Anlagegüter“ und den ebenfalls für verschiedene Wirtschaftszweige geltenden AfA-Tabellen über die „Nutzungsdauer für Ladeneinbauten, Schaufensteranlagen und Gaststätteneinbauten“ gibt es mehr als einhundert (!) branchenspezifische AfA-Tabellen. Sie reichen …

-

von „A“ wie „Abfallentsorgungs- und Recyclingwirtschaft“ über

-

über „M“ wie „Maler- und Lackiererhandwerk“

-

bis „Z“ wie „Zigarrenfabrikation“.

Selbst für Betriebe der „Borstenzurichtung und Pinselindustrie“ gibt es Spezialvorschriften! Im Zweifel haben die Spezialvorschriften Vorrang vor den allgemeinen AfA-Tabellen. In der Regel sind die branchenspezifischen Vorschriften ohnehin günstiger. Angenommen, ein Stuhl soll über die Nutzungsdauer abgeschrieben werden:

-

Als „allgemeinverwendbare Anlagegüter“ fallen Sitzmöbel normalerweise in die Kategorie „Büromöbel“. Deren Nutzungsdauer beträgt 13 Jahre.

-

Im Gastgewerbe wird einem Stuhl als Teil der Kategorie „Möbel“ eine Nutzungsdauer von lediglich 10 Jahren unterstellt.

-

In einem Filmtheater beträgt die Nutzungsdauer der „Bestuhlung“ sogar nur 5 Jahre.

Bitte beachten Sie: So wichtig AfA-Tabellen in der Praxis sind: In Stein gemeißelt sind sie keineswegs! Sofern besondere betriebliche Bedingungen dazu führen, dass das betreffende Wirtschaftsgut „vor Ablauf der technischen Nutzbarkeit objektiv wirtschaftlich verbraucht“ ist, dürfen Sie eine kürzere Nutzungsdauer zugrundelegen. Sie müssen die schnellere Abnutzung bei einer eventuellen Betriebsprüfung aber glaubhaft machen – besser noch durch Erfahrungswerte der Vergangenheit nachweisen können!

Nächste Seite: Abschreibungsmethoden